- Memperkuat Kebijakan Insentif Likuiditas Makroprudensial (KLM) untuk mendorong kredit ke sektor prioritas pertumbuhan dan penyerapan lapangan kerja, melalui kenaikan KLM dari paling besar 4 persen menjadi 5 persen dari Dana Pihak Ketiga (DPK) yang efektif sejak 1 April 2025.

- Penurunan rasio Penyangga Likuiditas Makroprudensial (PLM) sebesar 100 basis poin (bps) menjadi 4 persen dari 5 persen untuk Bank Umum Konvensional atau BUK (fleksibiltas repo 4 persen), dan 2,5 persen dari 3,5 persen untuk Bank Umum Syariah atau BUS (fleksibilitas repo 2,5 persen)

- Peningkatan Rasio Pendanaan Luar Negeri Bank (RPLN) dari maksimum 30 persen menjadi 35 persen dari modal bank

- Transparansi Suku Bunga Dasar Kredit (SBDK) dengan pendalaman pada suku bunga kredit berdasarkan sektor prioritas yang menjadi cakupan KLM

- Koordinasi dengan Komite Stabilitas Sistem Keuangan (KSSK) untuk stabilitas sistem keuangan dan mendorong kredit ke sektor prioritas.

Penyaluran Kredit UMKM Belum Pulih seperti Sebelum Pandemik

- Penyaluran kredit UMKM masih rendah karena risiko kredit meningkat

- KUR menjadi penopang pertumbuhan kredit UMKM dengan realisasi Rp131,84 triliun hingga Juni 2025

Jakarta, IDN Times - Bank Indonesia (BI) menyatakan, kredit sektor Usaha Mikro, Kecil, dan Menengah (UMKM) belum sepenuhnya pulih seperti sebelum pandemik COVID-19. Bahkan, pertumbuhan kredit UMKM tidak sebesar kredit lainnya.

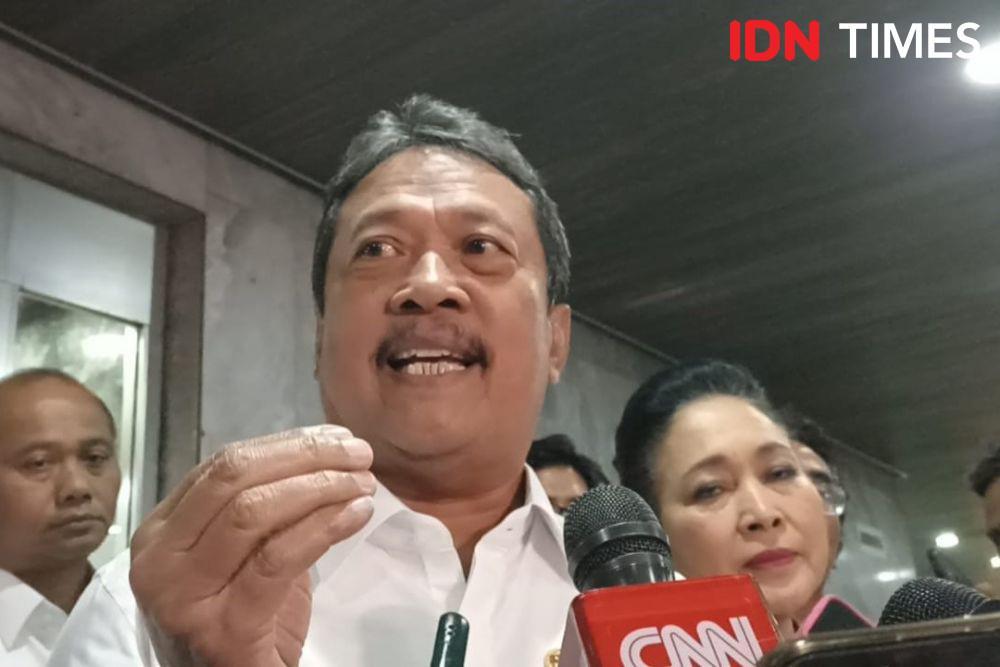

"Kredit UMKM ini belum sepenuhnya pulih seperti sebelum pandemik. Kredit UMKM tumbuh rendah 2,18 persen pada Juni 2025," kata Direktur Departemen Kebijakan Makroprudensial BI, Bambang Arianto, belum lama ini.

1. Penyebab penyaluran kredit UMKM masih rendah

Bambang menjelaskan, risiko kredit yang mengalami peningkatan mendorong perbankan menjadi lebih selektif dalam menyalurkan kreditnya ke UMKM. Adapun besaran rasio kredit bermasalah (non performing loan/NPL) kredit UMKM tertinggi pada segmen menengah sebesar 5,37 persen, segmen kecil 4,3 persen, dan mikro 4,01 persen.

Selain itu, menurut dia, melambatnya kredit ke UMKM ada kaitannya dengan yang menjadi payungnya, salah satunya korporasi. Korporasi, kata dia, masih wait and see di tengah adanya risiko geopolitik.

Dia menuturkan, jika korporasi mengalami pelambatan maka akan berdampak pada UMKM karena korporasi mendapat suplai dari UMKM. Adapun sektor UMKM yang mengalami pelambatan paling besar, yakni perdagangan dan pertanian.

"Kalau di korporasi alami pelambatan, pasti akan terganggu. Dari satu korporasi, objeknya ke UMKM bisa jadi banyak sehingga otomatis kalau satu korporasi melambat, UMKM bisa lebih banyak lagi yang terdampak," tutur dia.

2. KUR jadi penopang pertumbuhan kredit UMKM

Namun di balik semua itu, Bambang mengatakan, pemerintah memiliki program Kredit Usaha Rakyat (KUR) yang menjadi penopang kredit UMKM di tengah risiko kredit yang masih meningkat.

"Alhamdulillah KUR berjalan baik. Bisa dibilang KUR tetap menjadi penopang pertumbuhan kredit UMKM," ujarnya.

Adapun realisasi KUR hingga Juni 2025 tercatat sebesar Rp131,84 triliun atau sekitar 45,9 persen dari target 2025 yang mencapai Rp287,47 triliun. KUR tersebut sudah disalurkan kepada 2,3 juta debitur.

"Namun kita perlu melihat NPL di KUR ini dan alhamdulilah NPL KUR 2,38 persen, lebih rendah dibanding kredit UMKM," ucap Bambang.

3. Pertumbuhan kredit perbankan diperkirakan 8-11 persen

Sementara itu, BI memperkirakan pertumbuhan kredit perbankan pada tahun ini sekitar 8-11 persen. Adapun penyaluran kredit perbankan hingga Juni tumbuh melambat menjadi 7,77 persen dibanding bulan sebelumnya sebesar 8,43 persen secara year on year (yoy).

"Pertumbuhan kredit 2025 diperkirakan 8-11 persen dengan (didukung) stabilitas sistem keuangan yang terjaga dan hasil stress test ketahanannya di sistem keuangan cukup baik dari dampak gejolak global," ujar Bambang.

Selain itu, juga didukung kebijakan makroprudensial yang tetap longgar, seperti: