Neraca Jasa Asuransi RI Keok 30 Tahun Berturut-turut!

Porsi premi reasuransi ke luar negeri melebihi 40 persen pada 2023, mencapai Rp12,92 triliun dan mendorong defisit neraca jasa asuransi hingga Rp11,08 triliun.

Perusahaan asuransi nasional lebih memilih reasuransi asing karena kapabilitas industri reasuransi Indonesia yang kurang proporsional dan teknologi informasi yang lebih mumpuni.

Pertumbuhan premi industri reasuransi cenderung stagnan dengan pertumbuhan CAGR sebesar 7,5 persen, dan klaim industri reasuransi meningkat secara gradual dari 2017 hingga 2023.

Jakarta, IDN Times - Perusahaan-perusahaan asuransi di Tanah Air lebih memilih perusahaan reasuransi luar negeri ketimbang perusahaan reasuransi nasional. Dalam dokumen Outlook Insurance yang dirilis riset lembaga think tank IFG, yakni IFG Progress, disebutkan bahwa neraca jasa asuransi mencatatkan defisit dalam 30 tahun terakhir.

Porsi reasuransi ke luar negeri terus meningkat dan menekan neraca transaksi berjalan Indonesia. Per 2023, porsi reasuransi ke luar negeri mencapai level tertingginya selama 30 tahun terakhir yakni mencapai Rp12,92 triliun, sehingga mendorong peningkatan defisit neraca jasa asuransi hingga mencapai Rp 11,08 triliun, tertinggi dalam sejarah.

1. Porsi premi yang direasuransikan ke luar negeri melebihi 40 persen

Jika dibandingkan dengan total premi reasuransi, porsi yang direasuransikan ke luar negeri sudah melebihi 40 persendari total premi reasuransi yang ditransfer ke luar negeri.

Komposisi net premi reasuransi di hampir seluruh negara terkonsentrasi pada industri asuransi umum. Kondisi ini seiring dengan risiko yang ditanggung oleh industri asuransi umum cenderung lebih tinggi sehingga pihak asuransi umum biasanya akan membeli pertanggungan reasuransi di lebih dari satu reasuradur.

"Di Indonesia, portofolio bisnis reasuransi mayoritas berasal dari asuransi umum, selama 5 tahun terakhir premi asuransi umum yang direasuransikan konsisten di level 90 persen, sementara asurani jiwa hanya 10 persen," tulis IFG Progress dikutip Rabu, (30/7/2025).

2. Penyebab perusahaan asuransi nasional lebih pilih reasuransi asing

Ada beberapa faktor yang menyebabkan perusahaan asuransi di Indonesia lebih memilih reasuransi asing. Salah satunya adalah kapabilitas industri reasuransi Indonesia yang masih kurang proporsional. Hal itu disebabkan oleh kecilnya jumlah dan kapasitas perusahaan reasuransi domestik.

Selain itu, penggunaan teknologi informasi reasuransi asing lebih mumpuni dalam mendukung manajemen risiko, dibandingkan reasuransi domestik.

"Teknologi informasi memainkan peran sentral dalam penilaian risiko secara real-time, pemrosesan data historis untuk membentuk pricing yang akurat, serta meningkatkan kecepatan dan ketepatan dalam penanganan klaim," tulis riset IFG Progress.

3. Pertumbuhan remi dan klaim reasuransi fluktuatif

Menurut IFG Progress, dalam beberapa kurun waktu terakhir, pertumbuhan premi industri reasuransi cenderung stagnan dengan pertumbuhan CAGR sebesar 7,5 persen, dan nominal premi per 2023 sebesar Rp27 triliun.

Jika ditinjau menurut lini bisnisnya, mayoritas premi industri reasuransi Indonesia berasal dari asuransi kredit yang merupakan salah satu lini bisnis dengan risiko tinggi di industri asuransi, dengan kontribusi premi mencapai 26 persen dari total premi industri reasuransi. Kemudian diikuti oleh asuransi properti 21 persen, asuransi kecelakaan diri dan kesehatan 19 persen, dan asuransi engineering 7 persen.

"Secara keseluruhan, kinerja pertumbuhan premi dan klaim industri reasuransi Indonesia cenderung fluktuatif dengan volatilitas yang cukup tinggi," tulis IFG Progress.

Namun demikian, dalam beberapa tahun terakhir, kinerja keuangan industri reasuransi dinilai cukup menantang dengan pertumbuhan klaim yang lebih tinggi dibandingkan pertumbuhan premi, terutama selama periode tahun 2017—2023. Kondisi tersebut juga ditunjukkan dari rasio klaim (total klaim/total premi) industri reasuransi yang terus meningkat secara gradual dari 2017 hingga 2023 dengan level terakhir di 56 persen.

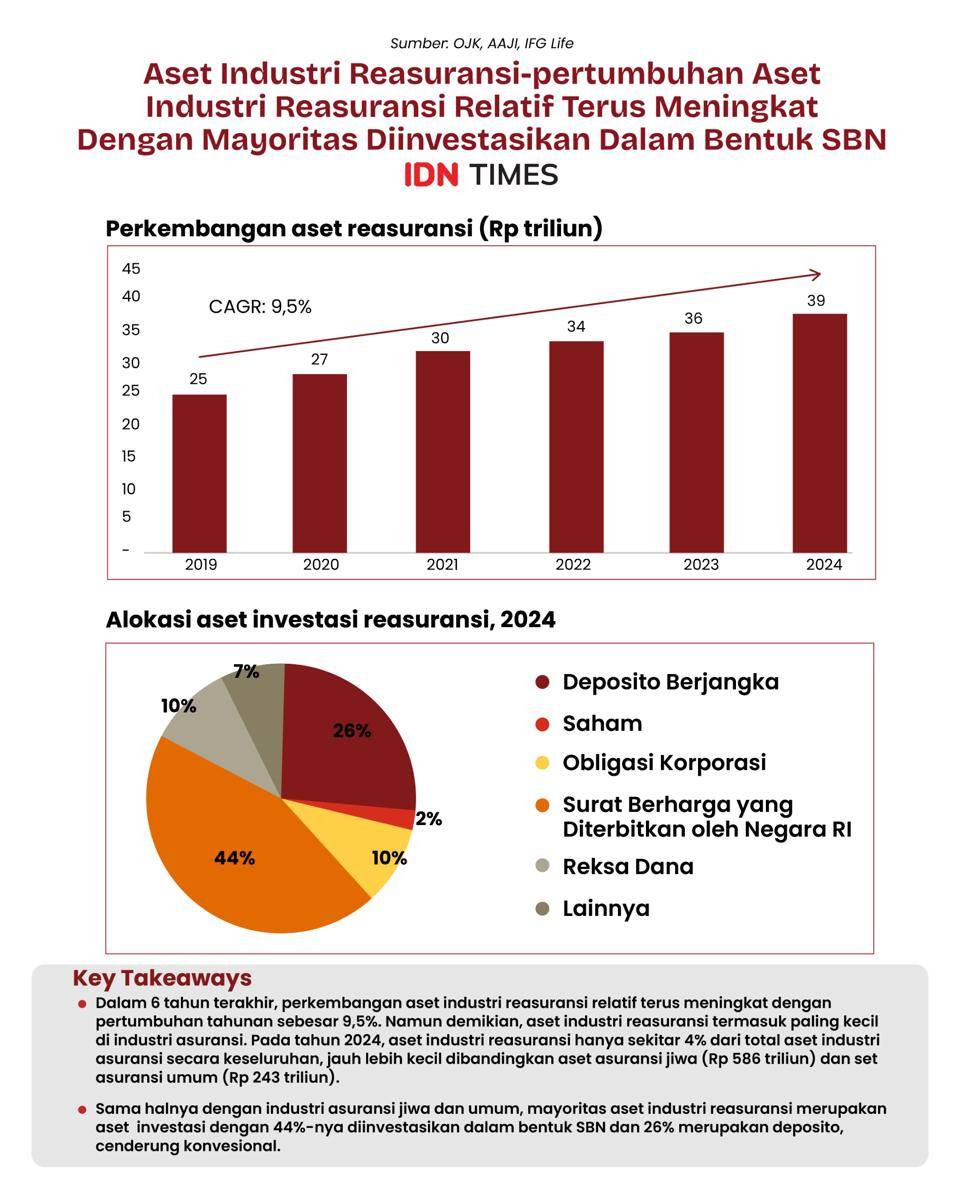

Dalam enam tahun terakhir, perkembangan aset industri reasuransi relatif terus meningkat dengan pertumbuhan tahunan sebesar 9,5 persen. Namun, aset industri reasuransi termasuk paling kecil di industri asuransi. Pada 2024, aset industri reasuransi hanya sekitar 4 persen dari total aset industri asuransi secara keseluruhan, jauh lebih kecil dibandingkan aset asuransi jiwa (Rp586 triliun) dan aset asuransi umum (Rp243 triliun).

Sama halnya dengan industri asuransi jiwa dan umum, mayoritas aset industri reasuransi merupakan aset investasi dengan 44 persennya diinvestasikan dalam bentuk Surat Berharga Negara (SBN), dan 26 persen merupakan deposito.